- 1

- 2

- 3

5月17日,銀保監(jiān)會(huì)官網(wǎng)公布了內(nèi)蒙古鄂爾多斯銀保監(jiān)分局開出的處罰信息。因違規(guī)辦理商業(yè)承兌匯票轉(zhuǎn)貼現(xiàn)業(yè)務(wù),鄂爾多斯農(nóng)村商業(yè)銀行被罰款258萬(wàn)元,并沒收違法所得86萬(wàn)元,合計(jì)處罰344萬(wàn)元。

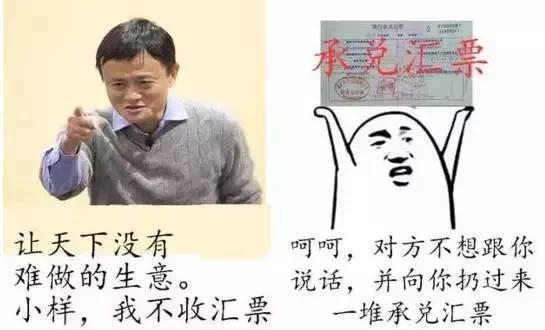

承兌匯票被指是銀行和大企業(yè)聯(lián)合盤剝中小企業(yè)的吸血鬼,“全面取消還是健全發(fā)展”曾引發(fā)全民熱議,在銀保監(jiān)局一次次重拳出擊下,承兌匯票全面取消是否指日可待?

因違規(guī)操作承兌匯票被罰344萬(wàn)元

5月17日,銀保監(jiān)會(huì)官網(wǎng)公布了內(nèi)蒙古鄂爾多斯銀保監(jiān)分局開出的處罰信息。因違規(guī)辦理商業(yè)承兌匯票轉(zhuǎn)貼現(xiàn)業(yè)務(wù),鄂爾多斯農(nóng)村商業(yè)銀行被罰款258萬(wàn)元,并沒收違法所得86萬(wàn)元,合計(jì)處罰344萬(wàn)元。

其實(shí),這并不是因違規(guī)操作承兌匯票受罰的個(gè)例。前不久,華夏銀行大連分行因“對(duì)銀行承兌匯票的保證金來(lái)源審核不夠嚴(yán)格,未能有效識(shí)別保證金實(shí)際來(lái)源于本行貸款或貼現(xiàn)資金,信貸資金回流本行作銀承保證金”,而被罰款50萬(wàn)元。浦發(fā)銀行大連分行、哈爾濱銀行大連分行也分別因“滾動(dòng)開立無(wú)真實(shí)性貿(mào)易背景銀行承兌匯票”和“銀行承兌匯票貿(mào)易背景真實(shí)性審核不嚴(yán)格,導(dǎo)致形成大額信用風(fēng)險(xiǎn)”,而各自被罰50萬(wàn)元。

業(yè)內(nèi)人士認(rèn)為,導(dǎo)致上述違規(guī)行為產(chǎn)生的原因是多方面的。比如,有的銀行承兌匯票風(fēng)險(xiǎn)防范機(jī)制不健全,內(nèi)控制度存在盲點(diǎn)和漏洞;有的銀行承兌匯票法規(guī)不盡完善,業(yè)務(wù)操作規(guī)程不盡嚴(yán)密,審核不嚴(yán);還有一些問題則發(fā)生在銀行經(jīng)辦人員身上,比如風(fēng)險(xiǎn)防范意識(shí)淡薄,缺乏有效的防范措施,致使不法分子鉆了管理和制度上的空子。

承兌匯票亂象多

其實(shí)中、農(nóng)、工、建四大行和央企國(guó)企的承兌匯票還好一點(diǎn),畢竟人家資本雄厚,大家都認(rèn)。可一些小銀行和小廠的承兌匯票往往到期后還要拖,因此轉(zhuǎn)手給下家,別人也不要,這就導(dǎo)致了承兌匯票現(xiàn)象亂,因?yàn)樗腥硕疾幌M@玩意砸自己手里。

以下都是真實(shí)的例子:

廣東一家包裝貿(mào)易公司一整年幾乎沒怎么收過(guò)現(xiàn)金,凈收承兌,都快不夠現(xiàn)金發(fā)工資了,于是老板想著如果到時(shí)候真的發(fā)不出工資,只能拿承兌去貼現(xiàn)了。

還有一家湖北的包裝公司接了個(gè)50萬(wàn)元的承兌匯票,甲方應(yīng)付貨款30萬(wàn),但卻說(shuō)給乙方50萬(wàn)的商業(yè)承兌匯票,還讓乙方找他20萬(wàn)現(xiàn)金。

山東一家小包裝廠賣了一批食品袋給另一家公司,本來(lái)錢并不多,但買方要付匯票,賣方當(dāng)然不干了,但買方說(shuō)沒錢,只有匯票,還有一些超市的購(gòu)物卡,問要不要。

還有一家浙江的軟包廠,做了一單生意,對(duì)方不知什么原因一直拖欠付款,倆企業(yè)前前后后拉鋸了半年,差點(diǎn)鬧上了法庭,最后這家包裝廠終于收到了對(duì)方的商兌匯票,此時(shí)哪有什么抱怨,還有點(diǎn)竊喜呢,差點(diǎn)收不回來(lái)了都。你說(shuō)這跟哪說(shuō)理去!

這就是“劣幣驅(qū)逐良幣”效應(yīng),匯票從某種角度講也是一種貨幣,但卻是比“人民幣”更“劣質(zhì)”的貨幣,特別是商兌匯票,那是“劣”到家了,因此在實(shí)際使用過(guò)程中,承兌匯票就會(huì)“驅(qū)逐”現(xiàn)金。

下游企業(yè)在進(jìn)貨時(shí)或甲方向乙方購(gòu)買產(chǎn)品服務(wù)時(shí),如果手里同時(shí)有現(xiàn)金和匯票的話,他們肯定會(huì)選擇用匯票給你付款。也許你會(huì)說(shuō),銀行承兌匯票你要少收,商業(yè)承兌匯票你壓根就別收啊。

話雖如此,但也是沒辦法啊,難道生意來(lái)了不做?難道非要先見錢再發(fā)貨?很多時(shí)候都是交易已經(jīng)快完成了對(duì)方才說(shuō)只有商兌匯票,難道撕破臉?這個(gè)時(shí)候只能想著:下次多留個(gè)心眼吧。

承兌匯票成本高

對(duì)于中小軟包廠的老板們來(lái)說(shuō),即便承兌匯票不是現(xiàn)金,但如果能夠很好的流通或者貼現(xiàn)成本不高也就算了,可現(xiàn)實(shí)是承兌匯票使用的成本太高了。

廣東一家“深受其害”的軟包廠老板就算了這么一筆賬:去年廠里的銷售額3千萬(wàn),其中承兌匯票占了60%,平時(shí)要用現(xiàn)金,于是有60%的匯票都是提前貼現(xiàn)的,全年共貼息了40多萬(wàn),而去年一年的凈利潤(rùn)才100萬(wàn)左右。利息就占了利潤(rùn)的一半,這還不算另外40%匯票的成本。

承兌匯票主要有以下成本:

時(shí)間成本:承兌匯票一般都是一年半年;

財(cái)務(wù)成本:匯票導(dǎo)致企業(yè)資金周轉(zhuǎn)周期加長(zhǎng);

利息成本:承兌匯票要是提前貼現(xiàn),還要付好幾個(gè)點(diǎn)的利息;

擔(dān)保費(fèi):幾十萬(wàn)的小額匯票有的銀行還不收,需要擔(dān)保公司擔(dān)保;

車馬費(fèi):很多匯票到期了也不能立馬承兌,這拖延的時(shí)間成本就不說(shuō)了,到期后企業(yè)為這事奔波的車馬費(fèi)、溝通成本又得花出不少。

可即算是這樣,生意還得做啊,正如廣東這家小軟包廠老板所說(shuō):“如果有家下游企業(yè)跟你進(jìn)貨,但他沒有現(xiàn)金,只有承兌匯票,難道這生意你就不做了?再說(shuō)了,還有好多是回頭生意呢,雙方在生意場(chǎng)都是有交情的,要是這單不做或許以后這條線就斷了。”哎、真是無(wú)奈、糾結(jié)、心里苦啊。

取消承兌匯票是對(duì)中小軟包廠最大的扶持

相比銀行罰單,業(yè)內(nèi)近期對(duì)于承兌匯票的關(guān)注,則更多地聚焦于中小企業(yè)對(duì)于這一融資工具的探討。今年全國(guó)兩會(huì)期間,全國(guó)人大代表劉學(xué)敏提交了《關(guān)于進(jìn)一步加大金融支持民營(yíng)企業(yè)力度的建議》,其中建議全面取消承兌匯票,包括銀行承兌匯票和商業(yè)承兌匯票。

在劉學(xué)敏看來(lái),承兌匯票是當(dāng)年為解決現(xiàn)金不足而采取的臨時(shí)性措施,在當(dāng)時(shí)確實(shí)起到了非常好的效果,但發(fā)展到現(xiàn)階段,從當(dāng)前的實(shí)際情況來(lái)看,承兌匯票的使用卻加大了中小企業(yè)的財(cái)務(wù)成本和風(fēng)險(xiǎn)。

要扶持微小企業(yè),取消承兌匯票就是最大的扶持,現(xiàn)在大企業(yè)付貨款幾乎都是承兌,微小企業(yè)購(gòu)材料、工資、交稅、付利息等等都要現(xiàn)金。這樣就出現(xiàn)貼息,現(xiàn)在貼息3個(gè)點(diǎn)多,這無(wú)疑利潤(rùn)就少了,這日子怎么過(guò)。

可以說(shuō),承兌匯票就是銀行和大企業(yè)聯(lián)合盤剝中小企業(yè)的吸血鬼。

在銀保監(jiān)局對(duì)承兌票一次次的重拳出擊下,是否意味著國(guó)家對(duì)承兌票的打擊力度在不斷加大,取消承兌票的日子指日可待?